住宅ローンが払えなくなったらどうなるのか?

- 会社の業績不振

- 収入が下がってしまった

- ボーナス払いができない

- 転職がうまくいかなかった

- 想定外の出費で払えない

- 病気やケガで払えなくなってしまった

- 離婚をして払えなくなってしまった→「離婚による住宅ローン問題」

- 定年後、年金だけでは払えない→「老後破産による住宅ローン問題」

- 投資物件の失敗で払えない→「投資破綻によるローン問題」

など、人それぞれ住宅ローンが払えなくなってしまう理由は様々です。住宅ローンが払えなくなったら、どうなってしまうのか、、、不安だと思います。

売却しようと思っても、オーバーローンで売るに売れないという状況だと、先がどうなるか分からない不安、、というのは恐ろしく逃げたくなると思います。

では、住宅ローンが払えなくなったら「どうなるのか?」解説します。

住宅ローン滞納1ヶ月~3ヶ月

金融機関によって異なりますが、住宅ローンを滞納すると、電話や通知で督促が来ます。

1ヶ月位の滞納でしたら、普通郵便で

「今回引き落としができませんでしたので、次回引き落とし日までにご入金をお願いします。」

といった内容の通知が届き、まだ対応は優しい感じです。

2ヶ月~3ヶ月になってくると、電話も厳しい対応になったり、自宅に訪ねてくる場合もあります。

通知の内容も、「このまま滞納が続くと法的措置を取らざるを得なくなります。」等の内容で厳しくなってきます。

「期限の利益の喪失」予告の通知も届くようになります。

「期限の利益の喪失」とは?

住宅ローンを借りる時、返済は期限(35年など)を決めて、分割払いで払っていくという契約をします。

その契約を守っていけば、一括返済を求められることはなく、「期限」内に分割で支払っていける権利です。

借り手側からするとこの「期限」は「利益」になるわけです。

途中で全額返済ができる場合は、借り手側から「期限の利益を放棄」して全額繰り上げ返済をすることも可能です。

ある一定の期間滞納をすると、契約違反となり、貸し手側から「期限の利益の喪失」がされ全額繰り上げ返済を求められることになります。

※金融機関によって期限の利益の喪失の時期が異なりますので注意が必要です。

ブラックリストに延滞情報が登録される

俗にいう「ブラックリスト」というリストは存在しません。

ブラックリストとは、個人信用情報機関のことを言います。

金融機関がお金を貸す時に必ずこの個人信用情報機関に情報を登録し、返済状況等を報告しています。

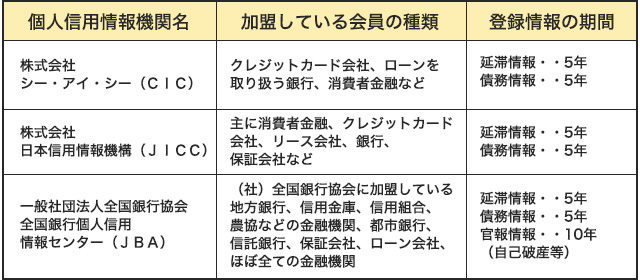

個人信用情報機関は、3社あります。

これらの情報は、金融機関の審査で必ず用いられ、多重債務や過剰貸し付けにならないよう、CRIN(CIC、JICC、JBAの相互交流ネットワーク)やFINE(貸金業務に基づくJICCとCICの相互情報交流ネットワーク)で情報流通がされています。

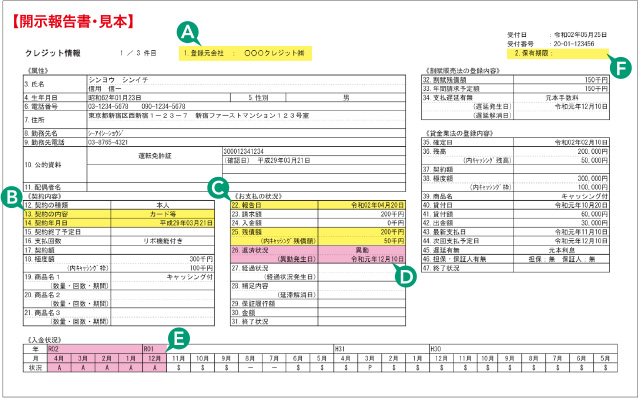

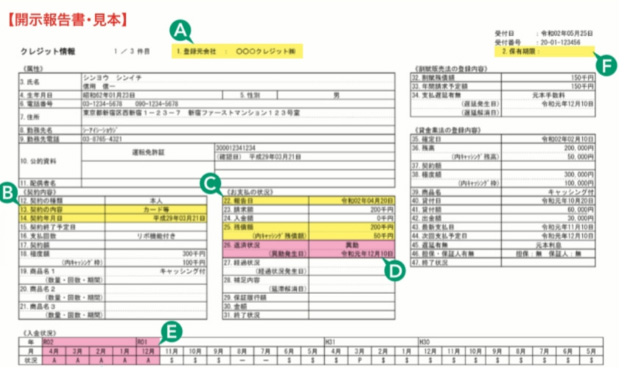

下記は、CICの開示報告書ですが、自分自身の情報は開示請求をすることで確認することができます。

延滞記録は、Eの部分に情報が出ます。詳細は、下記リンクでご確認ください。

↑CIC 信用情報開示報告書の見方 から引用

滞納4ヶ月~6ヶ月

ここまで滞納期間が続くと、郵便も配達記録や内容証明郵便など記録の付いた郵便になります。内容は、

「期限の利益の喪失を●月●日に行う予定ですので、●月●日までに滞納分を全額お支払いください。」

「代位弁済を行うことになりますので、●月●日までに滞納分を全額お支払いください。」

等と厳しく、滞納分を全額払わないと期限の利益の喪失や代位弁済がされてしまうことになります。

期限の利益の喪失

上記で説明したとおり、期限の利益の喪失をしてしまうと、今まで通り分割での返済ができなくなってしまいます。

ここで何とか滞納分を準備して期限の利益の喪失を阻止しないと一括請求をされてしまいます。

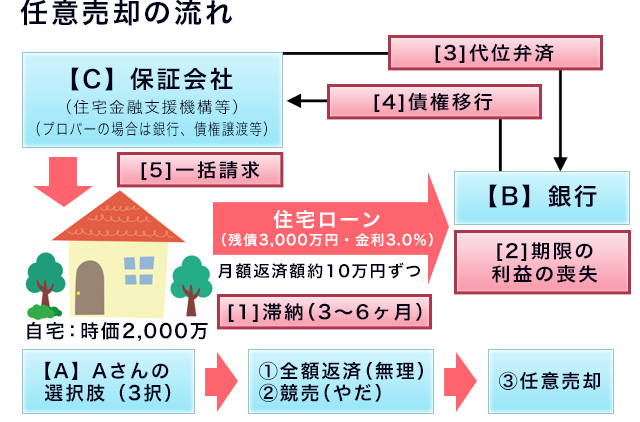

代位弁済

期限の利益の喪失後、銀行が保証会社を付けている場合、保証会社に対して請求をかけます。

保証会社とは住宅ローンの保証人に代わる会社です。最近では保証人を付けるのではなく、保証会社を付ける場合がほとんどです。

保証人になってもらう手数料として保証料というものを住宅ローンを借りる時に借り手側が払っています。

保証料は、一括で払う場合や毎月の金利に含まれている場合があります。

「代位弁済」とは?

住宅ローンを借りた銀行(金融機関)にローンを返せなくなると、金融機関が保証会社を付けている場合、保証会社が債務者の代わりに銀行へ全額返済をします。

代わりに払ってあげたので、払ってもらう権利(求償権)は銀行から保証会社に変わります。

保証会社は今までの分割払いではなく、代わりに払ってあげた金額全額を債務者に請求します。

全額一括請求

保証会社から、

「●●銀行から、当社が代位弁済したので、●月●日までに全額●●千万円+延滞利息●●万円をお支払いください。お支払いが無い場合は、競売の申立てをします。」

という旨の通知が来ます。

この段階になると滞納分を揃えても受け取ってくれず、ローン残高全額を払わなくてはならなくなります。

毎月の住宅ローン数万円が払えないのに、一括の数百万、数千万を用意できる人はいません。ここでお手上げ状態となります。

また、代位弁済後には、ローン残高全額に対して遅延損害金がかかります。

利率は住宅ローンの利息1%や3%といったものではなく、14%相当が加算されます。

例えばローン残高が3,000万円だとすると、年利14%で420万、月額35万、1日に換算すると11,600円ほどになります。

借金がどんどん増えていくことになります。

ブラックリストに「異動」情報が登録される

前述の通り、個人信用情報機関(通称、ブラックリスト)に異動情報が登録されます。

下記図でDが「異動」情報の部分です。

異動情報の登録されると、いわゆるブラックとなり、新たにローンを組むことは5年はできなくなると言われています。

契約完了から5年とされているので、完済もしくは解決ができないと更にブラック状態が続くことも・・。

↑CIC 信用情報開示報告書の見方 から引用

ブラックであることは、他人には分かりませんし、生活に支障が出ることはほぼありません。

あるとすれば、新たにクレジット審査やローンの審査に通らなくなる、ということですが、既存のカードは使用できることがほとんどです。

(自己破産の場合は既存のカードも使用できなくなります。デビットカードは利用可能です。)

競売の申立て~落札

全額一括請求をして、払われないと保証会社等の債権者は担保に取っている不動産を「競売」にかけるため、裁判所に「競売申立て」の手続きをします。

競売の手続きには書類を揃えたりするので、1ヶ月程かかり、「競売開始決定」がされます。

競売開始決定がされると、不動産の登記簿謄本に「差押」「競売開始決定」という登記がされ、登記簿謄本を見れば、その不動産が競売にかけられていることがわかってしまいます。

それと同時に、債務者の元には裁判所から「競売開始決定通知」というものが届きます。

裁判所は、担保不動産を競売にかけて競売で落札した人からお金をもらい、債権者に分配する手続きをします。

裁判所に何を言っても競売は止まらず、手続きが進んでしまいます。競売開始決定通知が届くと、次に来るのが執行官です。執行官とは、競売を進めていくうえで手続きを執行する人です。

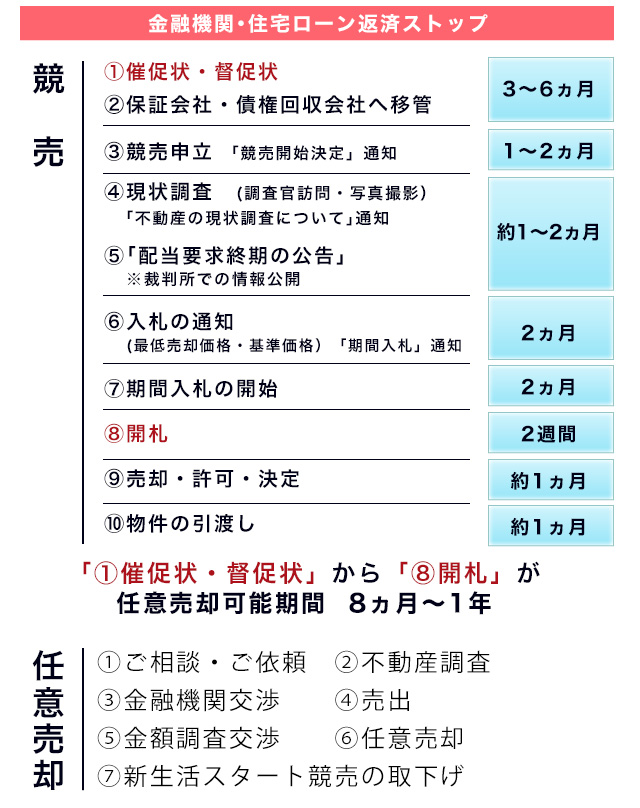

執行官は自宅の調査をするため、不動産鑑定士を連れて家に訪ねてきます。上記図の④。

その際、自宅の調査の日をいつが良いか聞いてくれますが、その自宅の調査を拒否し続けていると鍵屋を手配して勝手に鍵を開けて室内に入ってくることもあります。

また、上記図の⑤の「配当要求終期の公告」がされると、裁判所での一般公開がされるため、任意売却を勧めてくる不動産業者が自宅にDMを送ってきたり、訪問してきます。

執行官や不動産業者が自宅に来ることでに競売になっていることが、近所の人にばれてしまう可能性もあります。

⑥で競売の評価額、入札の日程が裁判所から届き、その約2ヶ月後位に入札期間があり、開札日に一番高値で落札した人が所有権を得る権利を得ます。

競売開始決定~競売の落札までの期間は、6ヶ月~7ヶ月間です。

※裁判所や物件の特性によって期間が異なる場合があるので注意が必要です。

競売による所有権移転

⑧の開札日に一番高値で落札した人に、開札日の約1週間後に売却許可決定が出ます。

そこで正式にその人に所有権を移転することが決定されます。そこから約1ヶ月~1ヶ月半で代金が支払われ、それと同時に所有権移転登記がされ、自宅が他人の物になります。

自宅からの退去

競売で落札した人から退去を要求されます。

直接交渉して、退去日を話し合い決定することも多いですが、ここで交渉が決裂すると、裁判所による強制執行手続きによって退去させられることになります。

住宅ローンの残債が残る場合、残債を返済していかなくてはならない

競売での売却代金は債権者に支払われますが、それでも住宅ローン残高全額がカバ―出来ない場合は、物件は手放したにも関わらず、残債務として残り、請求がされます。

そこには残高の元金に加え、遅延損害金が加算されることになります。

※残債の処理方法については、「8つの解決方法」へ

競売になる前に「任意売却」という方法もある

住宅ローンの滞納から競売開始決定までの期間は、上記流れの期間を経て約6ヶ月間ありますので、競売の落札までは、約1年ほど時間があるということになります。

その間に督促が来たり、ブラックリストに登録されたり、競売の通知が来たり、執行官が来たり、不動産屋が訪ねてきたり、、、

と様々なことがありますが、すぐに自宅が競売にかけられ、追い出されるということはありません。

言いたいことは、「時間はある」ということです。

その間に「任意売却」という方法で、債権者と合意をすれば、競売を回避することができます。

ただオーバーローンの場合は、任意売却でも競売でも残債務は残ってしまい、売却後も支払っていかなくはなりません。

残債務については、法的整理、私的整理等で自分の生活状況に合わせて整理する方法があります。

できれば、競売開始決定の前までに任意売却で解決ができれば、「差押」登記が付かず、売却が可能となり、周囲に競売だということはバレないというメリットがあります。

競売開始決定後でも債権者と合意し任意売却ができれば、競売は取り下げれらます。

※任意売却については、「任意売却・競売」へ

先が見えない不安、先が見える安心

住宅ローンが払えない、競売になる、自己破産しかない、、と漠然と不安で怖くて逃げたくなるかもしれませんが、住宅ローンが払えなくても、すぐに競売にならないですし、対処法は早ければ早いほどあります。

滞納してしまっている状況でも、競売になるまでは時間があります。

そして競売は、裁判所が進める手続きで法律の中で行われるため、怖いことはありません。

競売も売却方法の一つとして、落札まで住み続けるという選択をする人もいます。

任意売却よりも競売の方が長く住み続けられるというメリットもあります。

住宅ローンが払えなくなることは、様々な状況の変化で仕方がないことでもあります。

ただ、その解決をする方法を「知らない」から不安なのです。無知は罪とも言います。

無知の知を知ることで、気持ちが強くなり、前に進むことができます。

私達はその知を伝え、解決策を見出すお手伝いをしています。

お気軽にご相談ください。