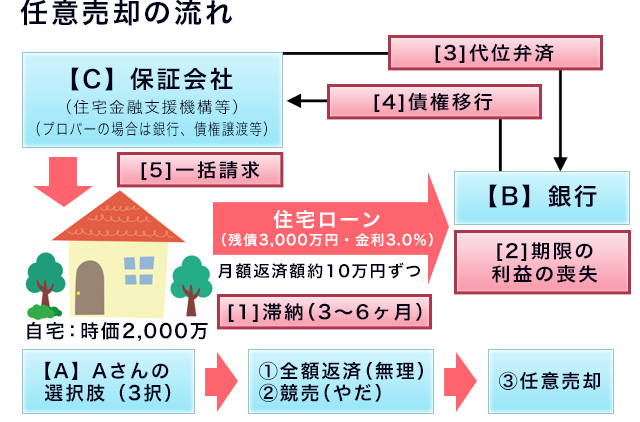

住宅ローンが払えない、、どうしようもない、、となると「売るしかないか・・」と考えると思います。

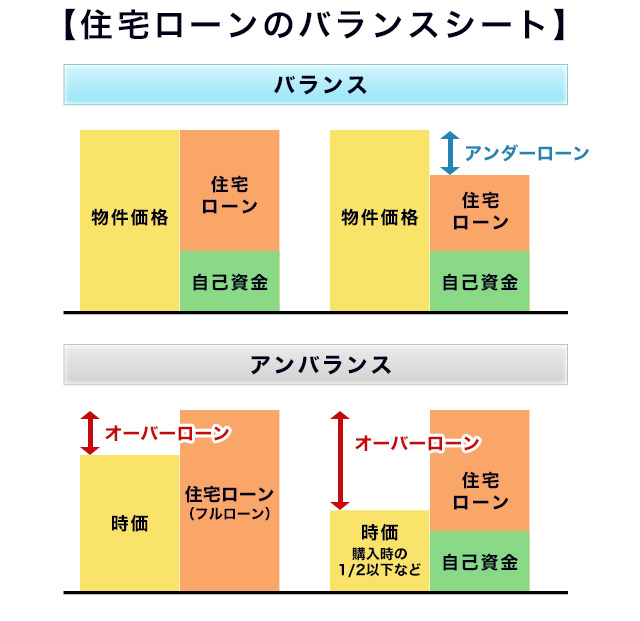

その「売る」となったときに一番重要なことは、「アンダーローン」か「オーバーローン」かということです。

アンダーローンとは・・物件の時価(現在の相場)が、住宅ローン残高を上回っている状態。

つまり、物件を売却すれば、住宅ローンが完済でき、資金が手元に入ることです。

オーバーローンとは・・物件の時価(現在の相場)が、住宅ローン残高を下回っている状態。

つまり、物件を売却しても、住宅ローンが完済できず、差額を払わなくては売却ができないことです。

アンダーローンの場合は、売却をして資金を手にして賃貸物件に引越しをする等生活を立て直すことができますが、

オーバーローンの場合で、差額が数百万、数千万単位で高額な場合は売却したくてもできず、八方塞がりになってしまいます。

そこで、よぎるのが、「競売」か「自己破産」しかないのか・・・ということですが、

オーバーローンの場合でも売却できる方法が、「任意売却」です。

「任意売却」の「任意」とは、「強制」の反意語です。

つまり、強制的に売却させられる「競売」と違い、自らの手で任意で売却できることを言います。

任意売却のメリット

競売は、評価額が低く、それ以上で落札されてしまうと債務が多く残ってしまいます。

任意売却の場合は、銀行の保証会社等の債権者と協議をして時価(相場)で市場に売出をするため、高く売れる可能性があり、債務が減らせます。また早く売却できることにより遅延損害金が減らせます。

オーバーローンで手元に1円も残らないのではなく、仲介手数料、管理費等の滞納金、引越し費用など、売却にかかる経費は債権者の合意が得られれば売却代金から控除されます。

その為、手元にお金が無くても売却ができます。(その分、残債務が増える)

競売申し立てがされる前に任意売却ができれば、差押登記が入らないので、公開されることなく物件が売却できます。

競売よりも早く売却が完了できることになります。

売買契約の期日にもよりますが、基本的に引越し先や引越し時期を買主と話し合いをして決められるので、競売のように強制的に退去させられるということはないです。

任意売却後の残債は、法的整理か私的整理で払っていくことになりますが、私的整理(自分で債権者と交渉して払っていく)の場合、生活状況に応じて分割払いを認めてもらうケースもあります。

競売だとネットや新聞等で公開されてしまい、家に不動産業者等が来たりして近所の人にバレてしまいますが、任意売却だと通常の売却方法と同じなので、住宅ローンが払えなくて売却するということが第三者にバレることはないです。

ただし、物件を買ってくれる買主には任意売却だということはわかってしまうこともあります。

前述の⑤セール&リースバック、⑥親子間売買が任意売却でもできる場合があります。

競売ですと、関係者が落札できる保証はなく、第三者に落札されてしまとその人から賃貸で借りるということは、条件が合わず、結局退去を要求されるというケースが多いです。

住宅ローンが払えないけど、競売ではなく自らの手で売却をして生活を立て直すということで、前向きになれることも多いです。

※任意売却ができるかは、銀行や保証会社等の債権者の合意が取れることが条件になります。

引越し代が必ず出るという保証はありません。

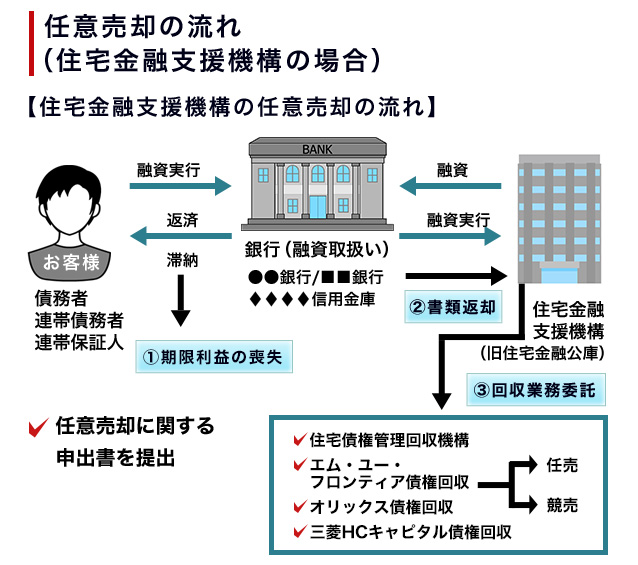

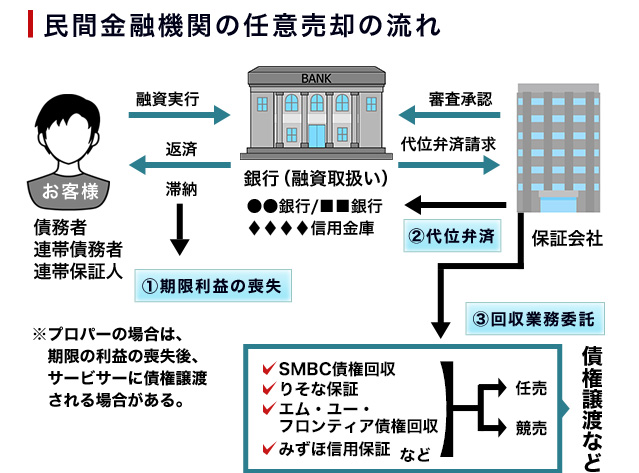

住宅金融支援機構の任意売却の流れ

STEP 1

4~6カ月滞納すると窓口金融機関の住宅金融支援機構の代理人から催告書が内容証明郵便等で届きます。期限の利益を喪失すると、期限内の一括請求となります。

STEP 2

その後、住宅金融支援機構に移管され、そこから委託サービサーへ回収業務が委託された旨の通知が届きます。委託サービサーは、下記3社です。取扱金融機関によってどのサービサーが担当するかが決まります。

- 株式会社住宅債権管理回収機構

- エム・ユー・フロンティア債権回収株式会社

- 株式会社日立キャピタル

STEP 3

ここから任意売却の手続きが具体的に始まります。委託サービサーへ連絡して、任意売却を希望する旨を伝えると、任意売却を進める書類を郵送してくれますが、下記、ホームページからも「任意売却パンフレット」や任意売却に関する書式がダウンロードできます。すべてこの所定の書式を使用して債権者との手続きを進めていきます。

任意売却の書式は、住宅金融支援機構のホームページよりダウンロードが可能です。「住宅金融支援機構 任意売却」で検索し、「融資住宅等の任意売却」参照。

STEP 4

任意売却を担当する不動産会社を探します。基本的に宅地建物取引業者(不動産会社)であればどこでも任意売却を担当することができますが、任意売却は通常の売買業務に加え専門的な業務も多いため、任意売却の実績が多い不動産会社に任せることをお勧めします。必要であれば、地域別に不動産会社のご紹介も行っております。

住宅金融支援機構も不動産会社の紹介をしてくれます。

STEP 5

不動産会社が決定したら住宅金融支援機構指定の「任意売却に関する申出書」記入します。その際には、債務者や連帯保証人の署名捺印も必要です。押印は実印が望ましいですが、任意売却を担当する不動産業者と締結する「専任媒介契約書」と同じ印鑑であれば、認印でも構いません。仲介会社欄には、担当する不動産会社名、連絡先、担当者名を記載します。

STEP 6

「実査チェックシート」と「価格査定書」(戸建住宅用・マンション用)を不動産会社が作成し、委託サービサーに提出します。

必要書類をすべて委託サービサーへ提出すると、委託サービサーは独自に査定を行い、不動産会社が提出した査定が適正かどうかをチェックします。

サービサーの査定方法は、「不動産競売物件情報」、「レインズ」、周辺不動産会社への聞き込み、外部査定機関などです。不動産会社の査定との間に乖離がある場合は、外部機関に調査をかけることもあります。その場合、通常は2週間前後の売出価格の通知までの期間が、1か月ほどに伸びることがあります。

STEP 7

委託サービサーより不動産会社に「売出価格について」の通知が届きます。

提示価格以上で売出価格を決め、専任媒介契約を締結します。

期限を過ぎても提出がない場合は、任意売却を断念し競売手続きに進む場合があるので、しっかりと書類作成や提出をしてくれる不動産会社に依頼する事が重要です。

STEP 8

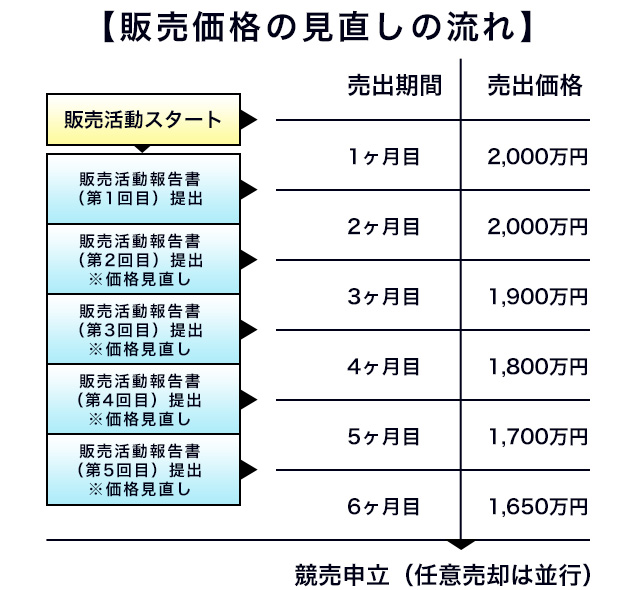

売却活動がスタートします。不動産のポータルサイトや不動産会社の広告に掲載されます。不動産会社がお客様を連れてきて室内を案内することになりますので、できるだけ高い金額で売れるよう室内を綺麗に片づけておくと良いでしょう。

不動産会社から委託サービサーへ「販売活動報告書」を1か月ごとに提出し、売れない場合は、数カ月ごとに価格の見直しができます。

※月に一回「販売活動状況報告書」を提出。当初の売出価格で購入者が見つからず、価格の見直しを希望する場合には、2ヶ月目以降の販売活動報告書の価格見直しの理由等の欄に状況を説明し、価格見直しを依頼します。

※販売活動期間は、6ヶ月間で6ヶ月間を超えても売却できない場合は、競売申立をされ競売と並行で任意売却を行うことになります。価格は競売の評価によって高くなる場合もあります。

販売活動期間は、原則6か月間です。その期間を超えても売却できない場合は競売申立がなされてしまうので、競売と並行で任意売却を行うことになります。競売申立て後は、競売の評価額によっては任意売却応諾額が高くなる可能性もあります。

STEP 9

購入申込書が入ったら、不動産会社から委託サービサーに購入申込書と一緒に「購入希望者報告書」を提出します。価格の交渉がなければスムーズにOKが出ますが、価格の交渉がある場合は、決まらないことがあります。

STEP 10

不動産売買契約

STEP 11

引越先調整、引越し

決済日までに引越しをする必要があります。

(セール&リースバックの場合や親族間売買でそのまま住み続ける場合を除く)

STEP 12

決済日の2週間前までに「弁済申出書」及び「生活状況申出書」の提出をします。残債の返済に関して法的整理をしない場合は、生活状況報告書で生活状況を報告し、毎月の返済可能金額の申出をします。

STEP 13

決済・引渡し

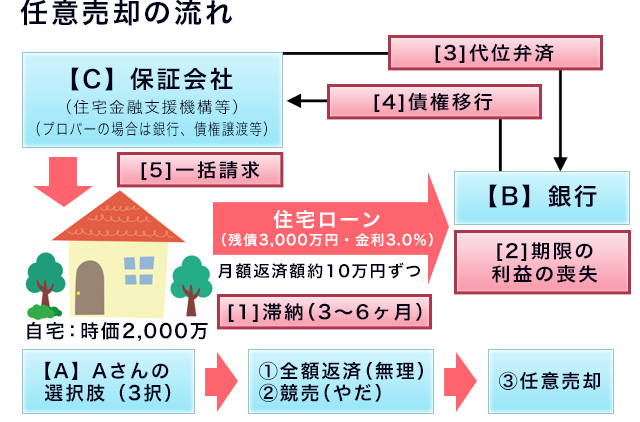

期限の利益喪失後、代位弁済が完了するまでは、銀行に債権があるため、債務を全額返済しないと抵当権等の担保権が外れません。早期に金融機関へ通知しても代位弁済完了を待つ可能性が高くなります。

そのため、滞納期間を経て、期限の利益の喪失、保証会社に代位弁済されて、任意売却できる部署に移ってからの着手となります。

代位弁済後、債権者(債権回収会社、保証会社の債権管理部門)へ任意売却の申出の意思を債務者本人か任意売却を担当する不動産会社が通知

任意売却を担当する不動産会社と専任媒介契約書締結。任意売却を担当する不動産会社から債権者に査定書、任意売却に要する書類を作成し提出

債権者と売出価格の協議、調整、交渉

不動産流通機構(レインズ)やインターネット広告、チラシ等で販売活動を開始

販売活動報告書を提出(毎月1回提出、反響が悪い場合は値下げ交渉)

買付証明書(購入申込書)、配当案(各債権者の残高証明書、登記抹消費用見積もり、引越し費用、賃貸契約見積書等)を提出

不動産売買契約

引越し先選定、引越し

決済、引渡し

任意売却後も全額返済できる金額で売却ができない場合は、残債務が残り、返済していかなくてはなりません。

任意売却でも競売でも、不動産売却額よりもローン残額がオーバーしていたら、担保は外れても「無担保」の残債務は残ります。

原則、その無担保債権には遅延損害金が加算され続けます。

債務の処理方法としては、大きく分けて2つあります。

1.法的整理

①自己破産

債務者が自己の財産を換価処分して債権者に配当し、それでも支払い切れない場合に債務の支払い義務を免除(免責)してもらう手続きです。

免責が下りれば借金はゼロになり、免責後に財産を築いても免責前の借金を返済する必要はありません。ただし、自由意志により返済することは認められています。

②個人再生

裁判で借金総額を大幅に減額してもらい、それを決められた期間で分割払いにしてもらう制度です。自己破産と異なり、返済を続けなくてはなりませんが、財産の処分が必須ではなく、職業制限もないため、自己破産ができない事情がある人にはメリットがある方法です。

また、住宅資金特別条項という制度が利用できれば、住宅ローンはそのまま継続でき、自宅を売却せずに他の債務を整理することも可能です。

③任意整理

弁護士が債務者に代わって債権者と交渉し、利息のカットや長期分割払いなどを認めてもらって返済可能な返済条件に変更することです。これは裁判外の手続きなので、法的な制限が少ないというメリットはありますが、住宅ローンの残債務に関する整理には適さず、少額債務の場合によく利用される方法です。

その他、特定調停を利用する、消滅時効を援用するなどの方法もありますが、任意売却後の残債務に関していえば、利用されることが多いのは、自己破産か個人再生がほとんどです。

法的整理のメリットとしては、以下の点が知られています。

- 合法的に借金がゼロになる

- 弁護士が代理人になるので、債権者と直接やり取りすることがなく、精神的に安心

- 債務がなくなることで、生活をリセットできる

- 相続人に借金を残さなくてすむ

- 免責後は資産形成が可能

一方、法的整理のデメリットとしては、以下の点があります。

- 財産を失う(99万円以下の現金は失わない)

- 解約返戻金20万円以上の生命保険は解約しなければならない

- 保証人がいる場合、迷惑がかかる(場合によっては保証人も法的整理が必要になる)

- 職業、資格制限がある

- 官報に住所と名前が載る

- クレジットカードが使用できなくなる

- 破産期間は旅行や引越しが制限される

- 破産費用がかかる

(破産:同時廃止20~40万円、管財事件50万円~、個人再生:50万円~)

2.私的整理

私的整理とは、法的整理によらず、債権者と債務者との自主的協議により、債務の返済をしていく手続きのことです。

これには明確な規定はなく、債権者の意向や債務者の状況などで返済方法が異なる可能性があるため、一般論として具体例を挙げることはできません。住宅ローンの残債務の無担保債権に関する私的整理の処理方法はおおむね以下の通りです。

①支払える額の返済で交渉

任意売却の決済前に生活状況報告書や返済可能金額について申告させる債権者もあるので、無理のない支払い金額で交渉できる余地はあります。

この場合、「返さない」のではなく、「返せない」という状況を誠意をもって伝え、「いくらなら返せるのか」を理解してもらうことが大切です。

②サービサーとの交渉

債権回収会社(サービサー)とは、金融機関から債権の委託を受け、あるいは債権を譲り受けて回収を行う、法務大臣の許可を得た民間の債権管理回収専門業者です。

「委託」の場合は、分割返済で全額返済をしないと、原則として債務はなくなりません。住宅金融支援機構はサービサーに回収委託をしているため、全額返済をしないと債務は残り続けます。ただし、遅延損害金については、元金を完済した場合には減免または免除してもらえるケースもあります。

「譲渡」の場合は、サービサーは債権を銀行から安く買い、高く回収することを事業としています。そのため債務全額ではなく、ある一定の金額の一括返済による和解ができる可能性があります。これにより債務がなくなったというケースも実際にあります。ただし私的整理なので、「こうすればこうなる」と断言はできませんし、サービサーは債権回収のプロのため、安易なやり方で臨むと痛い目にあうこともあります。

私的整理のメリットとしては、以下の点があります。

- 手続きに費用がかからない

- クレジットカード等がそのまま使用できることもある

- 家族や周りにわかりにくい

- 自己破産しなくてすむ

- サービサーとの交渉で債務が圧縮できる可能性

一方、私的整理のデメリットとしては、以下の点が知られています。

- 相続人に債務が相続されてしまう

(それを防ぐためには相続放棄をしてもらう必要が生じます) - 相続人に相続放棄をさせると、今後形成した財産が継承できない

- 自分で交渉しなくてはならず、不確定要素が多く不安

- 毎月返済をしていかなくてはならない

- 給料差し押さえ等のリスクがある

- 完済するまで個人信用情報がブラックになることがある

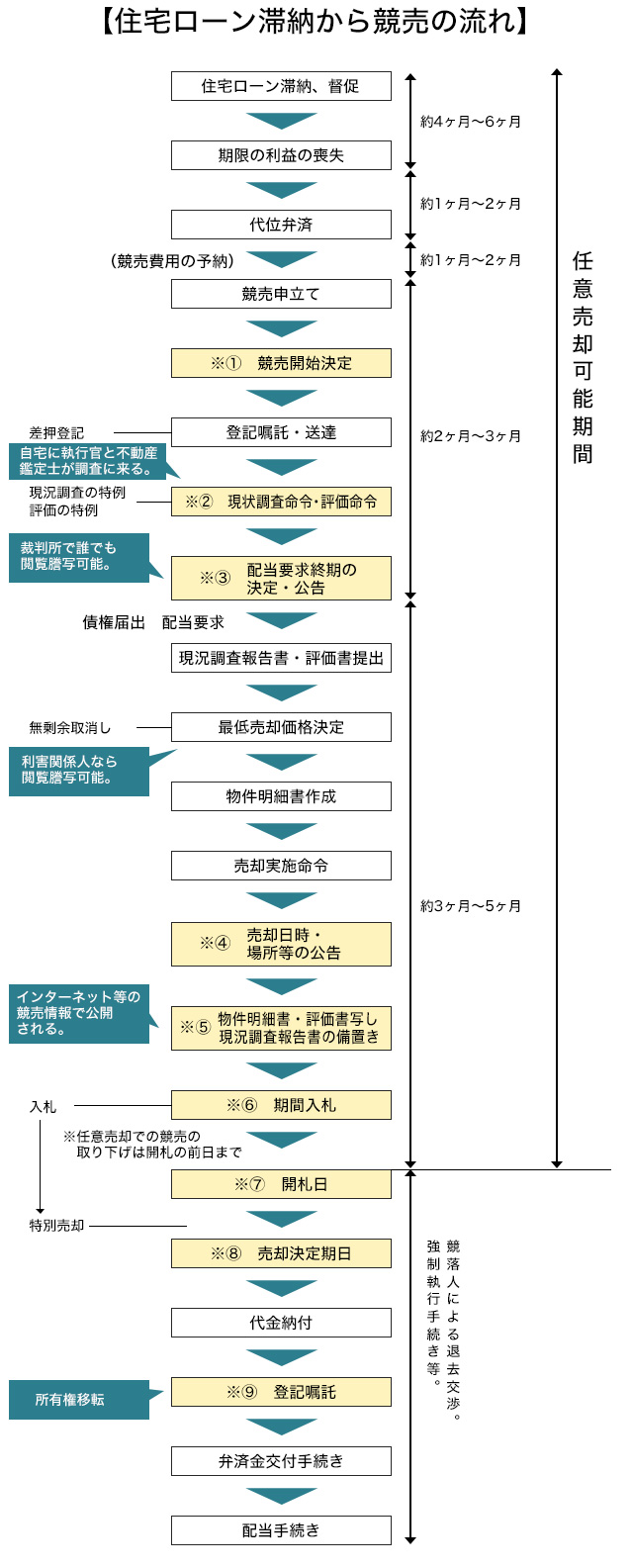

競売とは?

住宅ローンを滞納し、期限の利益の喪失(※リンク)、代位弁済(※リンク)、一括請求(※リンク)が終了し、そのまま放置もしくは任意売却の申出をしないと金融機関(保証会社等)は、担保(抵当権)に取っている不動産を競売にかけて貸し付けた住宅ローン残高+利息+延滞金を回収するため、裁判所に競売(担保不動産競売)の申立てをします。(抵当権の実行)

担保に取っていない不動産も、訴訟等で債務名義を取った債権者から、強制競売という形で不動産が競売になる場合があります。

- 担保不動産競売・・事件番号(ヶ)

※住宅ローンの場合は、この担保不動産競売になります。 - 強制競売・・事件番号(ヌ)

競売手続きの詳細は下記の通りです。

STEP 1

裁判所から、「競売開始決定通知」が自宅に届きます。

STEP 2

自宅に裁判所の執行官と不動産鑑定士が物件の調査に来ます。室内に入り、写真を撮られ、執行官から色々と物件について聞かれます。この調査を拒否し続けていると鍵を開錠して入ってくることになるので、調査には協力した方が良いでしょう。調査日に関しては相談できることがほとんどです。

STEP 3

配当要求終期の公告とは、競売申立てがされた物件には差押登記がされますが、その物件目録を競売申立てをした債権者以外にも債権がある債権者に対して配当を要求するように終期を決めて裁判所で公告することです。本来の目的は競売申立て債権者以外の債権者に対して公告するものですが、裁判所に行けば誰でも物件目録を見る事ができるので、これから競売になる物件情報が公開されているのと同じです。そのため、それを見た不動産業者が任意売却等の仕事にしようと自宅にダイレクトメールを送ってきたり、実際に訪ねてきたりします。不動産業者の中にはプライバシーの配慮に欠ける者も多いため、近所の人や何も知らない家族に自宅が競売になっていることが分かってしまうリスクがあります。

STEP 4

競売の売却基準価格(時価の約6~7掛け)、買受可能価格(売却基準価格の2割引き)、入札日、開札日、売却決定日など競売の予定が書かれた通知が裁判所から届きます。

STEP 5

3点セット(1、物件明細書 2、現況調査報告書 3、評価書)がインターネット(BIT不動産競売物件情報)bit.sikkou.jpや新聞等で公開されます。外観や室内の写真や調査状況も公開されることになります。

STEP 6

入札が開始されます。入札期間は1週間です。(裁判所によって異なる場合もある)債権者によっては、入札が開始されたら任意売却に応じないというところもあります。

STEP 7

開札。開札日に裁判所に行くと一番高値の人と、次に高値だった人の名前と金額が読み上げられ、一番高値だった人が所有権を得る優先順位を得ます。開札日の前日までは任意売却による競売の取り下げが可能ですが、債権者との交渉次第です。開札日以降は任意売却は厳しくなります。

STEP 8

売却決定期日に1番高値で落札した人に売却不許可事由がなければ、売却の許可が出ます。その人が代金納付をすれば、その人に所有権が移ることになります。仮に1番高値で落札した人が売却不許可もしくは代金納付できない場合は、2番目に高値で落札した人に売却許可が出ることになります。

STEP 9

売却許可を得た人が代金納付をすると、裁判所が登記嘱託をし、所有権が移転します。ここで退去しないと不法占拠者となってしまいます。退去を拒んでいると強制執行手続きで追い出されることになります。

※競売で落札した人との退去交渉は任意で行われることがほとんどで、強制執行手続きで無理やり追い出されるということはあまりありません。

競売で落とした人と話し合いをして無理のない退去交渉をすることが望ましいです。

【強制執行手続きとは?】

BIT(不動産競売物件情報サイト)

「引渡命令手続の流れ」

【競売のデメリット】

- 売却価格が低い可能性もあり、多額の残債が発生する

- 手許に資金が残らない

- 残債の返済について競売後直接債権者と交渉する必要がある

- 強制退去を迫られる場合がある

- プライバシーが侵害される

- 精神的ダメージが大きい

- 競売申立費用や遅延損害金が代金納付の日まで加算され債務が膨らむ※

- 競売を落札した人から賃貸で借りたり、買い戻せる可能性が低い

※競売申し立てにかかる費用

・予納金

請求債権額が2,000万円未満……60万円

請求債権額が2,000万円以上5,000万円未満……100万円

請求債権額が5,000万円以上1億円未満……150万円

請求債権額が1億円以上……200万円

・申立手数料(収入印紙を申立書に貼付)

①不動産担保競売(ケ事件)の場合……担保権1件につき4,000円

②強制競売(ヌ事件)の場合……請求債権1個につき4,000円円

・郵便切手等実費

・差押登記のための登録免許税

一般的に競売のデメリットは上記の通りですが、最近では都心部では競売の落札価格は高騰しています。競売も売却方法の一つです。

競売で売却するメリットは下記の通りです。

1.任意売却よりも高値で売れるケースがあり、債務が減らせる。

昨今の不動産バブルにより競売市場も落札価格が高騰しています。

平均して、競売の売却基準価格(時価の6~7掛位)の1.5倍以上で落札されています。

「BIT不動産競売物件情報サイト:売却結果」参照

ひと昔前の「競売は安い」という常識では無くなっています。

任意売却で売れなかった物件が、競売で高値で売れた。という事例も多いです。

ただし、地方や条件の悪い物件は安値で落札されたり、入札が入らず不売となることもあります。

2.共有名義人や占有者が売却に協力しない場合等、任意売却が難しい場合でも売却できる。

売却する場合、共有名義人の協力が不可欠ですが、協力してくれない、行方不明で連絡が取れない等場合があります。

また占有者がいて、追い出すのに時間とお金がかかり売却ができないというケースもあります。

そういった場合でも、競売なら売却することは可能です。

所有権は裁判所が職権で移転するので、共有名義人の印鑑等は必要ありません。

また、占有者の退去手続きについては競売を落札した人が行います。

3.住宅ローン以外の債権者や差押権者が担保解除に応じてくれない場合でも売却できる。

住宅ローン以外に事業融資等を借りている、税金の差押がある等の場合、任意売却の場合は全ての債権者に担保解除をしてもらう必要がありますが、競売の場合は担保解除してくれなくても売却が可能となります。

どうしても他の債権者が承諾してくれず任意売却ができないという場合は競売での売却に切り替えていくとスムーズです。

4.部屋の内見や契約手続きをしなくても裁判所が勝手に売却を進めてくれる。

煩わしい手続きをしたくない、内見ができない事情があるなど、売却手続きができない、という方は、競売だと裁判所が手続きをしてくれるので、売却が可能となります。

ただし、下記図の④の時には、裁判所の執行官と不動産鑑定士が自宅の調査をするので、内見に協力しなくてはなりません。

売却後、各債権者への配当手続きも裁判所が行ってくれますが、残債が残った場合は、任意売却で売却した場合と同様、残債を支払っていかなくてはなりません。

5.任意売却よりも長く自宅に住んでいられる。

任意売却は、売却して所有権の移転と同時に自宅を明け渡さなければなりませんが、(親族間売買やセール&リースバックで住み続けられる場合を除く)

競売は、入札、開札、売却決定、所有権移転まで時間がかかります。

明け渡しに関しては、競売で落札した人との交渉となりますが、所有権移転後の明け渡しでも応じてくれるケースもあります。

明け渡しをしない場合は、競売で落札した人から強制執行の手続きをされ、裁判所から強制的に退去をさせられますが、そこまでいくにも時間がかかります。

状況に応じてことなりますが、競売で売却する方が任意売却で売却するよりも長く住んでいられる可能性が高いです。

※競売で落札された後、残債が残ったら支払っていかなくてはなりません。