こんにちは。

住宅ローン問題支援ネット の高橋愛子です。

先日のブログ

で住宅ローンが払えなくなるとどうなってしまうのか?ということを解説しました。

私がお伝えしたかったことは、住宅ローンが払えなくなってもすぐに競売で追い出されることはなく、

いつか行き着くところに行き着きます。

そして、そこに行き着くまでに時間はあるので、その間に解決策を考え進めばよいということです。

どうなるのか?を知っているだけでも気持ちにゆとりが出ます。

ゆとりが出ると冷静な正しい判断ができるでしょう。

住宅ローンが払えなくなることは犯罪ではありません。

今、このような状況下では仕方がないことです。

どうしようもない状況からどのように解決していくかが大切だと思います。

そこで、住宅ローンが払えない時の具体的な解決策を解説します。

【住宅ローンが払えない時の8つの解決策】

①金融機関へ、リスケジュール・条件変更の相談をする

まずは、住宅ローンを借りている金融機関へリスケジュール・条件変更の相談をしてみることです。

リスケジュールとは?

1.債務返済を繰り延べること。リスケ。→リスケジューリング

2.スケジュールを立て直すこと。日程の再調整をすること。リスケ。

例えば、

・コロナウィルスの影響で急激に収入が減ってしまったので、半年間は返済を金利分だけにして欲しい。

・1年間は、一定額を支払うので、支払いを猶予してもらいたい。

などです。

今、一時的に払えない、という状況であれば、リスケジュールをしてもらい、その期間内に立て直して、

住宅ローンを継続しているという方は沢山います。

一度決めた約束は何が何でも守らないといけないと思い込まず、

どうしても約束通りに返済ができないのなら、少し待ってもらうということをお願いするということは、

ダメなことではありません。

また条件変更とは、金利を下げてもらう、ボーナス払いをなくして毎月の返済のみにしてもらう、返済年数を延ばしてもらう、

といった相談です。

十数年前の3%、4%の高い金利のままで返済をしていると返済金額が高くても元金が減っていきません。

現在の住宅ローンの金利は1%を切っている状態ですので、金利が2%下がるだけで、毎月の返済額が変わってきます。

また購入した時はボーナスが十分にあったけど、今はボーナスが無いのでボーナス時の返済が大変だ、、という方も多くいます。

その場合、ボーナス払いを無くしてもらい、毎月の返済に均してもらうと返済計画が安定します。

また住宅金融支援機構(旧住宅金融公庫)で借りている70歳以上の方には、

シルバー返済特例という返済条件に変更できる制度があります。

70歳以上で返済が困難な方は、亡くなるまで返済を利息分のみにしてもらえるというもの。

元金は減らず、本人が亡くなった時に一括返済となるため、自宅を売却して返済することになりますが、

もし売却しても残債が残ってしまう場合は、相続人へ残債の請求をしないというものです。

制度には、申し込み可能条件や審査がありますので、詳細は住宅金融支援機構のホームページでご確認ください。

※滞納をしてしまうと、リスケジュール・条件変更に応じてもらえない可能性が高いです。

また条件変更には審査が必要なので、状況によっては難しい場合もありますが、交渉してみる価値はあります。

コロナウィルスの影響で金融庁はリスケジュール・条件変更等の相談を柔軟に対応するよう全国の金融機関に通達を出しています。

まずは、住宅ローンを借りている金融機関に相談してみることをおすすめします。

詳しくは、下記ブログも参考にしてください↓

【コロナ対策】住宅ローンが払えない、ブラックリストに載るの?

②借り換え

①のリスケジュール・条件変更の相談が厳しい場合、今借りている金融機関とは別の金融機関で借り換えをしてみることです。

借り換え条件が、

1.ローンが1,000万円以上残っている

2.返済期間が10年以上残っている

3.今借りている金利よりも借り換え後の金利が1%以上安い

の条件が揃っている場合は、借り換えをすると返済金額が安くなるというメリットがあります。

フラット35(住宅金融支援機構)は、借り換えの申し込み年齢を70歳までとしているため、

定年後に年金収入やアルバイト収入でも借り換えが可能なケースがあります(要審査)

そのため、昔借りた住宅ローンの3%、4%の高い金利のまま定年を迎え、

ボーナス払いもあり、支払いができない・・・という場合は、借り換えにより、返済が緩やかになり

年金収入でも無理なく支払っていける、ということになります。

※滞納をしていたり、多重債務になっている場合は、借り換えの審査に通らない可能性が高いです。

また年齢的に返済年数が79歳までになるので、少しでも若いうちに検討することをお勧めします。

③個人再生の住宅資金特別条項(住宅ローン特則)の手続きをする

住宅ローンが払えなく、他にカードローン等の借金があり、多重債務になっている場合、

「自己破産しかない・・」と考えてしまうと思いますが、

自己破産をすると資産である自宅は手放さなくてはならなくなります。

でも、「家だけはどうしても守りたい」という場合、法的整理の「個人再生の住宅資金特別条項」という手続きがあり、

住宅ローンはそのまま支払いを継続し、その他の債務を整理できる方法があります。

住宅ローンはそのまま支払うため、家を手放す必要はありません。

ただし、法的整理になるため、弁護士等の専門家に依頼し、裁判所の許可が必要となります。

自己破産ではないですが、クレジットカード等は使用できなくなり、新たにローンを組むのは難しくなります。

また、住宅ローン特則を利用するには様々な要件があるため、必ず利用できるとは限りません。

詳しくは、弁護士等の専門家に相談することをお勧めします。

※住宅ローンを滞納していたり、期限の利益の喪失をしている状態でも要件を満たしていれば、利用可能です。

住宅ローン以外の借金はゼロにならず、債権者と合意した金額を3年、5年と期限を決めて払っていく必要があるので、

定期的に収入がある方が対象となります。

④リバースモーゲージ

高齢者専門の不動産担保ローンです。

55歳以上の方(金融機関によって異なる)が対象で、不動産を担保にお金を借りて、

返済は借りた金額の利息払いのみで、元金は物件の所有者が亡くなった時に物件を売却して返済するか、

相続人が一括返済をするというものです。

融資可能額や条件、返済方法等は金融機関のよって異なります。

不動産は固定資産なので、通常は、売却しないとお金になりません。

でも売却すると住めなくなってしまう、、ということで「住みながらにして固定資産をお金に換える」ことができるため、

高齢者の方にとても人気の商品です。

ただし、リバースモーゲージには3大リスクと言われるリスクがあります。

一番のリスクは、2.不動産価格変動リスクで、担保評価が低いということです。

建物や区分所有マンションには評価が低く、主に土地に対しての評価です。

土地が時価1,000万だとすると、借りれる金額は500万位といったイメージです。

住宅ローンが払えない!という場合で年齢的に借り換えは厳しいが、

「住宅ローンの残債が少ない」場合は、リバースモーゲージに借り換えて、

返済を金利分だけにして終身住み続けるということが可能となります。

「もうすぐ住宅ローンを完済できるけど、あと数年の毎月の返済が厳しい」けど、

「死ぬまでは住み続けたい」という場合は適していると言えます。

リバースモーゲージは物件を取り上げられてしまう、というイメージがありますが、そうではありません。

リバースモーゲージは担保評価が低い分、亡くなった場合に相続人が物件を売却をして返済すれば、

余剰分を相続人が得られるというメリットがあります。

また住宅金融支援機構のリバース60というリバースモーゲージも人気です。

※住宅ローンをリバースモーゲージに借り換える場合、団体信用保険は解約することになります。

借り換え後、亡くなった場合、元金の返済義務が生じます。

⑤セール&リースバック

セール&リースバックとは、自宅を第三者に売却して、その第三者からそのまま自宅を賃貸で借りて、

家賃を払うことで住み続けるという方法です。

通常は売却をすると、売買代金を受け取るのと引き換えに家を明け渡さなければなりませんが、

住みながらにして、売買代金を得られるというものです。

・住宅ローンが払えないけど、家には住み続けたい、、

・自宅の所有権にこだわらないので、住みながら資金調達をしたい、、

・リバースモーゲージでは担保評価が低く、住宅ローンの残債が返済できない、、

等の理由の方には適しています。

ただし、住宅ローン残高が物件の時価を上回っているオーバーローン状態の場合ですと、

セール&リースバックで自宅を購入してくれる買主は買ってくれません。

なぜなら、ほとんどの買主が不動産投資の収益物件として考えるため、相場より高い物件は買わないからです。

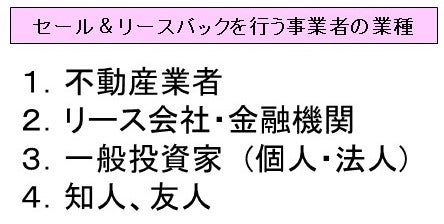

セール&リースバックの物件を買ってくれる主な業種、人は、下記の通りです。

それぞれ、買う物件の条件が異なり、買取価格や賃貸条件も異なります。

一番条件が良く、信頼できる人に買ったもらわないと後でトラブルになることもあります。

また、買主との条件次第では、数年後に自宅を買戻しできることもあります。

現在、高齢化に伴い、自宅に住みながらにして売却し、老後資金にするという固定資産の流動化として、

リバースモーゲージと比較されることも多くなってきました。

大きな違いは、

☑リバースモーゲージ:所有権がある、利息払いがある、資金調達は少ない、家は相続される

☑セール&リースバック:所有権が無い、家賃が発生する、資金調達は多い、家は相続されない

ということです。

住宅ローンが払えないけど、アンダーローンで、自宅に賃貸でそのまま住み続けたいという方は、

条件が合えばおすすめの方法です。

詳しくは、下記ブログもご参照ください↓

⑥親族間売買

住宅ローンが払えない、売却せざるをないけど、どうしてもそのまま住み続けたいといった場合、

・セール&リースバックでは買ってくれる人がいない、

・第三者では不安だ、

・子供に残したい、

・家賃を払えない、

といったケースでは、親族に買ってもらうというのも方法でしょう。

ただし、親族間売買の場合は、通常の売買と違い資金調達、税務、債権債務の問題があるので注意が必要です。

詳しくは、下記ブログをご参照ください↓

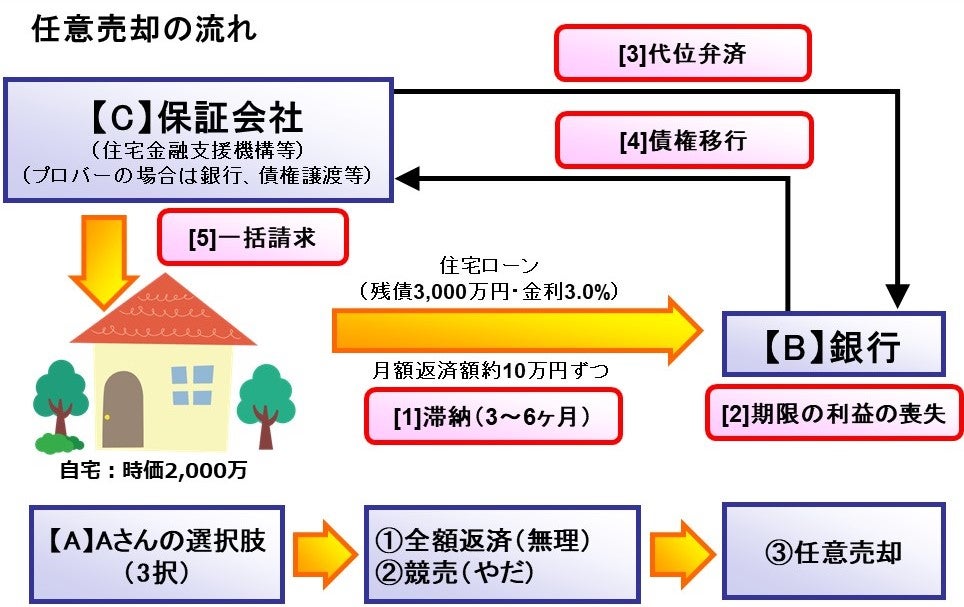

⑦売却・任意売却

住宅ローンが払えない、、どうしようもない、、となると「売るしかないか・・」と考えると思います。

その「売る」となったときに一番重要なことは、

「アンダーローン」か「オーバーローン」かということです。

アンダーローンとは・・物件の時価(現在の相場)が、住宅ローン残高を上回っている状態。

つまり、物件を売却すれば、住宅ローンが完済でき、資金が手元に入ることです。

オーバーローンとは・・物件の時価(現在の相場)が、住宅ローン残高を下回っている状態。

つまり、物件を売却しても、住宅ローンが完済できず、差額を払わなくては売却ができないことです。

アンダーローンの場合は、売却をして資金を手にして賃貸物件に引越しをする等生活を立て直すことができますが、

オーバーローンの場合で、差額が数百万、数千万単位で高額な場合は売却したくてもできず、八方塞がりになってしまいます。

そこで、よぎるのが、「競売」か「自己破産」しかないのか・・・ということですが、

オーバーローンの場合でも売却できる方法が、「任意売却」です。

「任意売却」の「任意」とは、「強制」の反意語です。

つまり、強制的に売却させられる「競売」と違い、自らの手で任意で売却できることを言います。

【任意売却のメリット】

1.競売よりも高値で売れる可能性があり、債務が減らせる。

競売は、評価額が低く、それ以上で落札されてしまうと債務が多く残ってしまいます。

任意売却の場合は、銀行の保証会社等の債権者と協議をして時価(相場)で市場に売出をするため、

高く売れる可能性があり、債務が減らせます。また早く売却できることにより遅延損害金が減らせます。

2.手元に引越し費用等資金が残る可能性がある。

オーバーローンで手元に1円も残らないのではなく、仲介手数料、管理費等の滞納金、引越し費用など、

売却にかかる経費は債権者の合意が得られれば売却代金から控除されます。

その為、手元にお金が無くても売却ができます。(その分、残債務が増える)

3.競売と知られずにスピーディーに売却ができる。

競売申し立てがされる前に任意売却ができれば、差押登記が入らないので、公開されることなく物件が売却できます。

競売よりも早く売却が完了できることになります。

4.引越し先、引越し時期が自由に決められる。

売買契約の期日にもよりますが、基本的に引越し先や引越し時期を買主と話し合いをして決められるので、

競売のように強制的に退去させられるということはないです。

5.無理のない残債の返済計画が組める可能性がある。

任意売却後の残債は、法的整理か私的整理で払っていくことになりますが、

私的整理(自分で債権者と交渉して払っていく)の場合、生活状況に応じて分割払いを認めてもらうケースもあります。

6.精神的ストレスが軽減でき、プライバシーの保護が図れる。

競売だとネットや新聞等で公開されてしまい、家に不動産業者等が来たりして近所の人にバレてしまいますが、

任意売却だと通常の売却方法と同じなので、住宅ローンが払えなくて売却するということが

第三者にバレることはないです。ただし、物件を買ってくれる買主には任意売却だということはわかってしまうこともあります。

7.任意売却後にそのまま住み続けられる可能性がある。

前述の⑤セール&リースバック、⑥親子間売買が任意売却でもできる場合があります。

競売ですと、関係者が落札できる保証はなく、第三者に落札されてしまとその人から賃貸で借りるということは、

条件が合わず、結局退去を要求されるというケースが多いです。

住宅ローンが払えないけど、競売ではなく自らの手で売却をして生活を立て直すということで、

前向きになれることも多いです。

※任意売却ができるかは、銀行や保証会社等の債権者の合意が取れることが条件になります。

引越し代が必ず出るという保証はありません。

※オーバーローンの場合は、任意売却後に残債が残り、返済していかなくてはなりません。

残債が払えない場合は、法的整理、私的整理の選択肢があります。

⑧競売

「競売」がなぜ、解決策なのか? と疑問の声が上がりそうですが、

「競売」も売却の方法のひとつです。

時と場合によっては、「競売での売却」を選択する方がメリットがあることがあります。

【競売のメリット】

1.任意売却よりも高値で売れるケースがあり、債務が減らせる。

昨今の不動産バブルにより競売市場も落札価格が高騰しています。

平均して、競売の売却基準価格(時価の6~7掛位)の1.5倍以上で落札されています。

ひと昔前の「競売は安い」という常識では無くなっています。

任意売却で売れなかった物件が、競売で高値で売れた。という事例も多いです。

ただし、地方や条件の悪い物件は安値で落札されたり、入札が入らず不売となることもあります。

2.共有名義人や占有者が売却に協力しない場合等、任意売却が難しい場合でも売却できる。

売却する場合、共有名義人の協力が不可欠ですが、協力してくれない、行方不明で連絡が取れない等場合があります。

また占有者がいて、追い出すのに時間とお金がかかり売却ができないというケースもあります。

そういった場合でも、競売なら売却することは可能です。

所有権は裁判所が職権で移転するので、共有名義人の印鑑等は必要ありません。

また、占有者の退去手続きについては競売を落札した人が行います。

3.住宅ローン以外の債権者や差押権者が担保解除に応じてくれない場合でも売却できる。

住宅ローン以外に事業融資等を借りている、税金の差押がある等の場合、任意売却の場合は全ての債権者に

担保解除をしてもらう必要がありますが、競売の場合は担保解除してくれなくても売却が可能となります。

どうしても他の債権者が承諾してくれず任意売却ができないという場合は競売での売却に切り替えていくとスムーズです。

4.部屋の内見や契約手続きをしなくても裁判所が勝手に売却を進めてくれる。

煩わしい手続きをしたくない、内見ができない事情があるなど、売却手続きができない、

という方は、競売だと裁判所が手続きをしてくれるので、売却が可能となります。

ただし、下記図の④の時には、裁判所の執行官と不動産鑑定士が自宅の調査をするので、

内見に協力しなくてはなりません。

売却後、各債権者への配当手続きも裁判所が行ってくれますが、残債が残った場合は、

任意売却で売却した場合と同様、残債を支払っていかなくてはなりません。

5.任意売却よりも長く自宅に住んでいられる。

任意売却は、売却して所有権の移転と同時に自宅を明け渡さなければなりませんが、

(親族間売買やセール&リースバックで住み続けられる場合を除く)

競売は、入札、開札、売却決定、所有権移転まで時間がかかります。

明け渡しに関しては、競売で落札した人との交渉となりますが、

所有権移転後の明け渡しでも応じてくれるケースもあります。

明け渡しをしない場合は、競売で落札した人から強制執行の手続きをされ、

裁判所から強制的に退去をさせられますが、そこまでいくにも時間がかかります。

状況に応じてことなりますが、競売で売却する方が任意売却で売却するよりも

長く住んでいられる可能性が高いです。

※競売落札、代金納付まで残債務に対して遅延損害金が発生するのと、競売に係る費用(60~200万)も請求され、

債務は膨らむことになります。

以上、概略ですが、住宅ローンが払えない時の8つの解決策を解説しました。

大切なのは、大変な状況になったときに、思考停止にならず、

その状況から、いかにより良き解決ができるか?です。

まずは、

・自分自身がどうしたいか?

・どうしても譲れないものは何か?

を明確にして、

それを守るにはどうしたら良いのか?を一緒に考えて導き出します。

この8つの解決策を応用させていくこともあります。

住宅ローンが払えない、というご相談はお気軽にお問合せください。

【4月の土日祝日〈電話〉無料相談会】

4月29日(祝)

10:00~

13:00~

15:00~

17:00~

【お問合せ・ご予約】

TEL:0120-447-472

お問合せフォーム:

https://www.shiennet.or.jp/database2/contact/

【新刊】